|

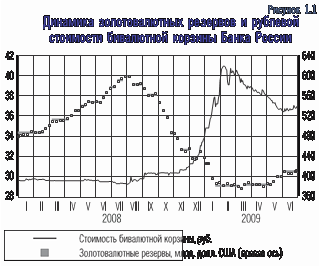

Курсовая работа: Влияние глобального экономического кризиса на российскую экономикуКурсовая работа: Влияние глобального экономического кризиса на российскую экономикуСодержание Введение 1.Истоки и причины кризиса 1.1. Особенности современного экономического кризиса 1.2. Причины возникновения мирового экономического кризиса 2. Влияние кризиса на российскую экономику 3. Борьба с кризисом в России 4. Пути выхода из кризиса Заключение Список использованной литературы Приложение Введение«Жертвами глобального финансового кризиса могут стать не только корпорации, но и целые страны». П.Сморщков Весь мир сейчас буквально лихорадит от слова «кризис». Его называют банковским кризисом, финансовым кризисом, экономическим кризисом 2008, мировым кризисом, а также кризисом в России. СМИ выплескивает все более и более негативную информацию, с каждым днем прогнозы аналитиков становятся все более устрашающими. Сегодня слова «финансовый кризис» на устах не только у владельцев компаний, топ-менеджеров, но и у простых рабочих. Актуальность данной темы очевидна, т.к экономика многих стран мира вовлечена в события осени 2008 года. Выбор данной темы, прежде всего, связан с большим количеством новой информации и возможностью сопоставления данных за различные исторические периоды времени. Целью данной работы является раскрытие таких вопросов, как: причины возникновения и пути выхода из кризиса; влияние кризиса на российскую экономику; антикризисные меры, принимаемые правительством РФ и т.д. Предметом исследования является изменения, произошедшие в экономике России в период протекания экономического кризиса, пути выхода из сложившейся ситуации. Объектом исследования является происходящий в настоящий момент времени американский экономический кризис, который предполагает серьезное обновление структуры мировой экономики и ее технологической базы, охватывает практически все динамично развивавшиеся страны и регионы. В работе использована учебная литература, а так же периодические печатные издания и Интернет сайты. 1. Истоки и причины Возникновение кризиса связывают со следующими факторами: · общей цикличностью экономического развития; · перегревом кредитного рынка и явившегося его следствием ипотечного кризиса; а также: · высокими ценами на сырьевые товары (в том числе, нефть); · перегревом фондового рынка; · использованием новых непроверенных финансовых методик и инструментов — кредитных дефолтных свопов (credit default swap) и иных деривативов. 1.1 Особенности современного экономического кризиса Каков же характер нынешнего кризиса? Он явно выходит за рамки обычного циклического. Можно выделить три его важные особенности. Первая, Начавшийся в условиях глобализации, кризис носит беспрецедентный по масштабам характер, охватывая практически все динамично развивавшиеся страны и регионы. Причем он сильнее сказывается на тех, кто был наиболее успешен в последнее десятилетие; напротив, застойные страны и регионы пострадали от него в меньшей степени. Сказанное характерно и для внутриэкономической ситуации в отдельных странах, включая Россию, — самые серьезные проблемы наблюдаются там, где был экономический бум, тогда как депрессивные регионы почти не чувствуют изменений. Это резко усложняет процесс выхода из кризиса: неясно, кто сможет стать «локомотивом» восстановления роста. Вторая. Современный кризис носит структурный характер, то есть предполагает серьезное обновление структуры мировой экономики и ее технологической базы. Пока трудно сказать, какие структурные изменения произойдут, однако их результатом будет перераспределение сил в отраслевом и региональном аспектах. Третья. Кризис носит инновационный характер. В последние годы много говорилось о важности инноваций, переводе экономики на инновационный путь развития; именно это и произошло в финансово-экономической сфере. Здесь возникли и быстро распространились финансовые инновации — новые инструменты финансового рынка, которые, как тогда казалось, смогут создать условия для бесконечного роста. Но, как выясняется теперь, многие лидеры финансового мира имели о них весьма смутное представление, что привело к двоякого рода последствиям.[1,2] Природа и механизмы великих экономических потрясений всегда загадочны и до конца непостижимы. Великие кризисы на десятилетия становятся предметом дискуссий экономистов, политиков и историков, им посвящаются сотни диссертаций и тысячи научных статей. Причем однозначные ответы не удается найти даже будущим специалистам по экономической истории. Феномен Великой депрессии 1930-х годов так и не получил окончательного разрешения: по сей день продолжаются дискуссии и о причинах ее развертывания, и об адекватности мер антикризисной политики Ф.Д. Рузвельта. 1.2 Причины возникновения мирового экономического кризиса С самого начала нынешний кризис прописался в литературе в качестве кризиса финансового, что имело под собой весомые основания. Лишь позже перешли к изучению его связи с иными процессами в экономике, а затем и к более широким контекстам, затрагивающим социальные отношения и области морали и нравственности. Финансовое происхождение развернувшегося мирового кризиса невозможно оспаривать. Сама последовательность событий говорит здесь за себя. Причем о назревании финансовых катаклизмов продвинутые исследователи писали задолго до сентября 2008 г. Нынешний финансовый кризис отличается как глубиной, так и размахом — он, пожалуй, впервые после Великой депрессии охватил весь мир. «Спусковым крючком», приведшим в действие кризисный механизм, стали проблемы на рынке ипотечного кредитования США. Однако в основе кризиса лежат более фундаментальные причины, включая макроэкономические, микроэкономические и институциональные. Ведущей макроэкономической причиной оказался избыток ликвидности в экономике США, что, в свою очередь, определялось многими факторами, включая: · общее снижение доверия к странам с развивающимся рынком после кризиса 1997—1998 гг.; · инвестирование в американские ценные бумаги странами, накапливающими валютные резервы (Китай) и нефтяные фонды (страны Персидского залива); · политику низких процентных ставок, которую проводила ФРС в 2001—2003 гг., пытаясь предотвратить циклический спад экономики США. Под влиянием избыточной ликвидности активизировался процесс формирования рыночных пузырей — искаженной, завышенной оценки различных видов активов. В отдельные периоды такие пузыри формировались на рынках недвижимости, акций и сырьевых товаров, что стало важной составной частью кризисного механизма. Согласно данным межстрановых исследований, охватывавших длительные временные периоды, кредитная экспансия является одним из типичных условий финансовых кризисов. Таким образом, риски развития кризиса в результате ослабления денежно-кредитной политики, реализовавшиеся в 2007—2008 гг., — не исключение, а общее правило. Мягкая денежно-кредитная политика, проводившаяся в США с начала 2000-х годов, стимулировала выдачу банками кредитов. Среднегодовые темпы прироста банковского потребительского кредитования в 2003—2007 гг. были на уровне 5%, прирост потребительских кредитов в III квартале 2007 г. составил 7,2%. Объем выданных ипотечных кредитов возрос с 238 млрд долл. в I квартале 2003 г. до 1199 млрд долл. в III квартале 2007 г. По мере вхождения экономики США в рецессию наметилась тенденция постепенного сокращения объема выданных банковских кредитов. В III квартале 2008 г. объем выданных населению ипотечных кредитов составил всего лишь 415 млрд долл. Значительно снизились темпы прироста потребительских кредитов — в ноябре 2008 г. по сравнению с октябрем их объем сократился на 3,7%.[3] Ключевую роль в развитии текущего кризиса сыграла асимметрия информации. Структура производных финансовых инструментов стала столь сложной и непрозрачной, что оценить реальную стоимость портфелей финансовых компаний оказалось практически невозможным. Поскольку кредитный рынок больше не мог эффективно выявлять потенциально неплатежеспособных заемщиков, он впал в паралич. Развитие ситуации в финансовой сфере серьезно повлияло и на реальный сектор экономики. Вскоре после усугубления проблем в финансовой системе США вошли в рецессию. Национальное бюро экономических исследований США (NBER) - совет ученых-экономистов, считающийся официальным арбитром в определении времени начала и конца рецессии в стране, в декабре 2008 г. объявило, что рецессия в США началась еще год назад в декабре 2007 г. Постепенно финансовый кризис в США начал распространяться во всем мире. Американские корпорации приступили к срочной распродаже активов и выводу денег из других стран. По оценкам Банка Англии, суммарные потери от кризиса в экономиках США, Великобритании и ЕС уже составили 2,8 трлн долл. Но даже в условиях глобализации мировой экономики нельзя утверждать, что причины возникновения мирового экономического кризиса связаны только с финансовым кризисом, который начался в США. У разворачивающегося кризиса имеется еще одна — фундаментальная — предпосылка. За последние полтора-два десятилетия целевая функция бизнеса претерпела серьезную трансформацию. Ключевым ориентиром развития корпораций стал рост капитализации. Именно этот показатель более всего интересовал акционеров, и именно по нему оценивается в наши дни эффективность менеджмента. Между тем стремление к максимальной капитализации вступает в противоречие с реальным основанием социально-экономического прогресса — повышением производительности труда. Рост капитализации с ней, конечно, связан, но лишь в конечном счете. Однако перед акционерами надо отчитываться ежегодно, а для получения красивых годовых отчетов, для поддержания текущего роста капитализации требуется совсем не то же самое, что обеспечивает рост производительности. Для хорошей отчетности нужны слияния и поглощения, поскольку увеличение объема активов способствует росту капитализации. И, разумеется, не следует закрывать отсталые предприятия, так как в текущем периоде это ведет к снижению капитализации. В результате в составе многих крупных промышленных корпораций сохраняются старые неэффективные производства. Подобная ситуация хорошо известна из советского опыта, важнейшей характеристикой которого была «борьба за план». Предприятия предпочитали выпускать устаревшую продукцию, а не переходить на новую, ведь обновление привело бы к сокращению выпуска в штуках (килограммах, метрах, рублях), а тем самым не удалось бы обеспечить выполнение и перевыполнение планового задания. 2. Влияние кризиса на российскую экономику Особенностью российской экономики перед кризисом являлся большой объем внешних корпоративных долгов при незначительном государственном долге, и третьих в мире по величине золотовалютных резервах государства. Помимо общих факторов кризиса, существуют и специфические причины его быстрого развертывания в России. Внешне все выглядит парадоксально: кризис стремительно распространился в стране, отличавшейся особенно благоприятной макроэкономической ситуацией. Накануне кризиса российская экономика демонстрировала очень хорошие макроэкономические показатели: значительный профицит бюджета и счета текущих операций, быстрый рост золотовалютных резервов и средств в бюджетных фондах (см. Приложение 1,1.2). Вместе с тем в последние годы было допущено некоторое ослабление денежно-кредитной и бюджетной политики. Так, в 2007 г. расходы федерального бюджета увеличились в реальном выражении на 24,9%, то есть их рост более чем в три раза превышал рост ВВП. В экономике сформировались устойчиво низкие процентные ставки, фактически отрицательные в реальном выражении, что привело к бурному росту кредитования. Естественным результатом стал «перегрев» экономики. С одной стороны, это способствовало усилению инфляционного давления, а с другой — быстрому наращиванию внешних заимствований. Всего за три года (2006—2008) внешний долг негосударственного сектора увеличился почти в четыре раза. На начало 2006 г. он составил 108 млрд долл. США., а на конец 2008 г. - 417,2 млрд . Быстрый рост государственных расходов и импорта маскировался повышением цен на нефть и другие товары российского экспорта. Однако фактически описанные процессы делали российскую экономику уязвимой к воздействию глобального кризиса. Привлечение российскими банками средств на мировом рынке капитала позволило им проводить экспансию на кредитном рынке, что привело к повышению доступности денежных ресурсов и снижению ставок на внутреннем рынке заимствований. Чистая международная инвестиционная позиция кредитных организаций устойчиво ухудшалась. В конце 2005 г. ее значение составило -20,827 млрд долл. США, а в конце III квартала 2008 г. -99,651 млрд.[4] Снижение цен на нефть с мая прошлого года и ограничение заимствований на внешнем рынке вызвали существенное ослабление платежного баланса во втором полугодии 2008 г. Чистый приток частного капитала в размере 83 млрд долл. США в 2007 г. превратился в его чистый отток в размере 130 млрд долл. в 2008 г. В IV квартале прошлого года по сравнению с I кварталом счет текущих операций сократился в 4,5 раза — с 37 млрд долл. США до 8 млрд долл., а в целом за год он составил 99 млрд долл. США (см. табл. 1). Таблица 1 - Платежный баланс Российской Федерации за 2008 год (млрд долл. США)

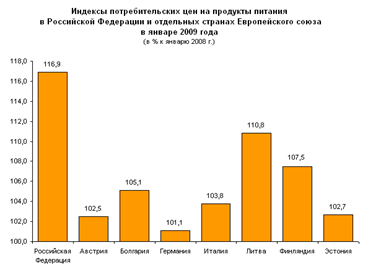

В результате в прошлом году валютные резервы сократились на 45 млрд долл. США (а золотовалютные — на 51,7 млрд) и фактически перестали выполнять функцию источника денежного предложения. Их сокращение привело к серьезному замедлению денежного предложения. За 9 месяцев 2009 г. объем денежной массы М2 даже снизился на 0,3% = 13 305 млрд. руб., в то время как в 2008 г. за тот же период составлял 14 530 млрд. руб. (данные ЦБ РФ) Основным источником денежного предложения стало пополнение ликвидности со стороны денежных властей. Предпринятые шаги позволили насытить рынок краткосрочной ликвидностью, однако не смогли компенсировать дефицит долгосрочных ресурсов. Предложение «длинных» денег в экономике и стабилизацию денежного рынка в долгосрочной перспективе должны обеспечить институциональные инвесторы, а также сами коммерческие банки за счет кредитной активности. Одним из источников «длинных» пассивов служат депозиты юридических лиц и вклады физических лиц, размещенные на срок более трех лет. На протяжении последних двух лет их доля в общих пассивах составляла 5 — 6%.(см. Приложение 2.) В условиях нехватки «длинных» денег банки вынуждены в качестве источника формирования «длинных» активов использовать «короткие» обязательства. Причем эта ситуация характерна не только для периода текущей финансовой нестабильности, но и для последних нескольких лет, когда краткосрочные обязательства покрывали не менее 10—14% долгосрочных активов банков. Очевидно, дальнейшее наращивание долгосрочных кредитов за счет краткосрочных пассивов могло негативно сказаться на ликвидности банковской системы. В последнее время замедление темпов роста кредитного портфеля приняло ярко выраженный характер. В марте 2009 г. по сравнению с февралем объем выданных кредитов населению даже сократился на 1.7%, прирост банковских кредитов предприятиям составил всего 0,7% . (см. Приложение 3.) На динамику банковских кредитов в 2009 г. оказало влияние и то, что в период кризиса многие организации начали сворачивать инвестиционные программы, сокращать текущие расходы. Банки стали ужесточать требования к финансовому состоянию граждан в связи с возрастающими рисками непогашения кредитов (снижение покупательской способности, увеличение числа безработных). В ближайшее время банкам придется больше внимания уделять привлечению ресурсов с внутреннего рынка. Рост инфляции и ужесточение требований к получению кредитных ресурсов населением ведут к снижению платежеспособного спроса населения в качестве стимулирующего фактора развития экономики. Этому также способствует ослабление курса рубля по отношению к валютам ведущих западных стран, что выражается в уменьшении накоплений населения в отечественной валюте и переводу их в доллары и евро. Особенно это коснулось долларовых накоплений: процент по ним в ноябре-декабре 2008 г. несколько вырос, в то время как вклады в евро не дали прибыли, а наиболее сильно обесценились рублевые вклады населения. В Европе и США экономический кризис стал причиной дефляции – производители и продавцы снижают цены, чтобы подстегнуть потребительский спрос. Россию эта тенденция обошла стороной, несмотря на падение производства, цены в стране продолжают расти, причем очень быстрыми темпами. Это говорит о том, что экономика РФ входит в состояние стагфляции, когда застой в промышленности сочетается с ростом цен и ростом безработицы. Спад экономики неизбежно ведет к падению спроса, а значит и к снижению цен на производственную продукцию и сырье. Еще в сентябре 2008 года российские производители опустили цены на свою продукцию в среднем на 5% по сравнению с предыдущим месяцем. А в январе 2009-го, по данным Росстата, промышленные цены по отношению к предыдущему месяцу опустились на 2,7%, и на 9,2% по отношению к январю 2008-го.(см. Приложение 4.,5.) По итогам 2008 года в РФ отмечен самый высокий (13,3%) рост потребительских цен среди 11 экономически развитых государств. Для сравнения: в Индии инфляция составила – 9,7%, в Бразилии – 5,9%, в странах Евросоюза она колебалась в пределах 1-3%, в США и вовсе отмечено снижение цен.(см. Приложение 6.)

В предкризисные годы хорошие экономические показатели в РФ обеспечивались почти исключительно за счет высоких цен на энергоносители. Но, уже доказано, что в условиях экономического кризиса цены на сырье падают гораздо быстрее, чем цены на промышленные товары. А значит, и последствия кризиса для населения РФ будут более тяжелыми. Уровень жизни населения

Ожидается, что в 2010 г. и в период 2011 и 2012 гг. внешние условия развития российской экономики ухудшатся по сравнению с предшествующим трехлетним периодом. Ожидаемое в текущем году замедление роста спроса в группе стран - ведущих импортеров российских товаров, снижение темпов роста потребительских цен в группе стран - ведущих поставщиков товаров в Россию, а также низкие цены на сырьевые товары будут воздействовать на российскую экономику в направлении ограничения темпов экономического роста и сдерживания инфляции. На сегодняшний день развитие ситуации в России, как и в других странах, будет зависеть прежде всего от принятых антикризисных мер. 3. Борьба с кризисом в России Российские власти пытаются действовать по рецептам, применяемых в развитых странах: выделяя средства на рекапитализацию банковской системы, объявляя о снижении налоговой нагрузки на предприятия, приобретая проблемные активы и оказывая избирательную поддержку отдельным отраслям народного хозяйства. Но все эти меры осуществляются медленно, непрозрачно и часто оказываются малоэффективными, а ресурсы направляются не столько на защиту интересов большинства граждан России, сколько на спасение активов и титулов собственности узкого круга влиятельных бизнесменов. Общей целью реализуемой Правительством России и Центральным банком системы антикризисных мер принятых 19.06.2009 года, является минимизация масштабов экономического кризиса и смягчение его последствий для населения и экономики. [6] В настоящее время Правительство РФ выдвинуло следующие программы, которые помогут в борьбе с последствиями мирового финансового кризиса: 1. Курсовая политика; 2. Поддержка банковской системы; 3. Поддержка финансового рынка и защита российских предприятий от недружественных поглощений; 4. Налоговая и бюджетная политика; 5. Тарифная политика; 6. Содействие занятости населения; 7. Жилищное строительство и содействие гражданам на рынке жилья; 8. Поддержка деловой активности в реальном секторе экономики; 9. Нефтяная промышленность; 10.Автомобилестроение; 11.Сельхозмашиностроение; 12.Оборонно-промышленный комплекс; 13.Малый и средний бизнес; 14.Авиационные перевозки; 15.Розничная торговля; 16.Аграрно-промышленный комплекс; 17.Инфраструктурные проекты; 18.Организационное сопровождение реализации антикризисных мер. Национальные правительства, в том числе российское, предпринимают шаги по поддержке "жизнеобеспечивающих" функций банковской системы (таких, как своевременное проведение платежей и расчетов) и сохранению жизнеспособности основных товарных рынков и сферы услуг. Для достижения этих целей были сделаны значительные шаги по поддержанию уровня ликвидности в банковской системе, в частности смена собственности в ряде финансовых организаций, банкротство и прекращение функционирования которых могло бы иметь очень тяжелые последствия для всей системы. Правительство и ЦБ РФ постоянно расширяют и совершенствуют меры по предоставлению ликвидности в систему. Смена собственников в банках не вызвала резкой паники среди населения, банковская система продолжает выполнять расчетные и платежные функции. Активные меры предпринимаются и по оказанию адресной поддержки реальному сектору экономики. В пакете налоговых мер по стимулированию экономики, объявленном в конце сентября 2008 года, пожалуй, самой заметной и эффективной стала мера по снижению экспортной пошлины на нефть. Это решение продемонстрировало готовность властей проявлять гибкость в быстро меняющихся условиях. Правительство проводит консультации с представителями отраслей экономики, определяя риски для их деятельности и планируя возможную господдержку. Как только будет достигнута фаза стабилизации, можно ожидать, что режим "ручного пожаротушения" будет сменен на проведение планомерной политики, целью которой станет поддержание приемлемых уровней экономического роста и уровня жизни населения. Инструментарий, которым обладает правительство для этого периода, очень широк и включает в себя не только бюджетные средства (в том числе суверенные фонды), но и компании, находящиеся в собственности государства, сам государственный аппарат, а также недавно созданные госкорпорации. Специалисты полагают, что по крайней мере в ближайшие годы приоритетом в деятельности госкорпораций и компаний, в которых государство является крупнейшим акционером, будет не максимизация прибыли, а поддержание уровня производства и сохранение занятости и уровня оплаты труда. Государство располагает резервами и инструментарием для того, чтобы в ближайшие годы заместить часть экономической активности, которая осуществлялась в предыдущие годы частным сектором. В 2006 — первой половине 2008 гг., несмотря на множество объявленных программ и планов, инвестиционная деятельность государства была минимальной, и это объяснимо: экономика и так находилась на грани (либо уже в состоянии) перегрева. Сегодня в условиях, когда спрос частного сектора снижается, наступает идеальная возможность для реализации крупных инфраструктурных проектов, развития транспортной системы, размещения крупных оборонных заказов, которые позволят перевооружить армию. Высвобождение ресурсов за счет снижения спроса в частном секторе снизит стоимость проектов для государства, одновременно подготавливая платформу для будущего роста. Инвестиционная и хозяйственная деятельность государства в ближайшие годы способна создавать спрос как на продукцию ресурсных компаний, так и на рабочую силу, в том числе квалифицированную. Резкое замедление темпов роста активов в банковской системе открывает "окно" для значительной и столь необходимой консолидации сектора, уменьшения количества банков. Также возникает удобный момент для оптимизации состояния рынка труда. Если государство будет в ближайшие годы работать над тем, чтобы создать условия для более легкой миграции (как внутри страны, так и международной), это позволит снизить стоимость труда для бизнеса в момент, когда возобновится быстрый экономический рост. В этой связи оправданы государственные действия, в том числе бюджетные расходы, направленные на развитие ипотеки и жилищного строительства, развитие транспортной инфраструктуры вообще и дорожного строительства в частности. Необходимы также шаги по упрощению регистрационных режимов и правил, связанных со сменой места жительства. Вполне можно ожидать, что в условиях ухудшившихся условий резко сократятся отрасли, успешно развивавшиеся в "тепличных" условиях, но в России не имеющие преимуществ, которые делали бы их стратегически важными для страны. Очевидно, что государству часто приходится балансировать между интересами потребителей (или экономики в целом) и производителей (корпоративные, региональные, отраслевые приоритеты), и острота этого выбора повышается во время кризиса. Повышение гибкости рынка труда может стать частью более широкого комплекса мер по улучшению условий для ведения бизнеса в России. В последние годы на фоне быстрого и уверенного роста спроса на продукцию и в условиях доступности относительно недорогого финансирования важность других, нефинансовых затрат на ведение бизнеса отходила на второй план. Тем временем положение России в рейтинге Всемирного банка Cost of Doing Business не улучшалось, а снижалось, в том числе за счет активных шагов по реформированию экономики в более бедных странах СНГ. Снижение административных барьеров и упрощение обязательных процедур могут стать важным фактором, поддерживающим частный бизнес в условиях весьма низкой доступности капитала и падения платежеспособного спроса. Важно, что реализация этих мер не приведет к снижению доходов бюджета, хотя, вероятно, снизит коррупционный доход чиновничества. Фискальные меры В ближайшие годы неизбежны рост общих государственных расходов (главным образом за счет средств госкорпораций и расходования накопленных фондов) и падение бюджетных доходов (в результате падения цен на сырье и замедления экономического роста). В этих условиях очень важны обеспечение предсказуемости и сбалансированности бюджетной системы, а также поддержание постоянных государственных расходов на уровне, позволяющем финансировать их текущими бюджетными доходами. Снижение налоговой нагрузки в таких условиях должно приводить к ускорению экономического роста, созданию рабочих мест и, в конечном итоге, повышению бюджетных доходов. В новых условиях принятие решений, которые приведут к устойчивому падению бюджетных доходов, по мнению экспертов, нежелательно и маловероятно, ведь правительство справедливо считает стабильность бюджета основой макроэкономической стабильности в России. В условиях глобального экономического кризиса снижение общей налоговой нагрузки вряд ли приведет к активизации инвестиционной деятельности. Уже упомянутое снижение ставки экспортной пошлины на нефть с октября 2008 года, несомненно, имело большой краткосрочный эффект по поддержанию денежных потоков нефтяных компаний и уровня ликвидности в экономике, но вряд ли оно оправдано в качестве долгосрочной меры маловероятно, что нефтяные компании используют освободившиеся средства для инвестиций в разведку и добычу. Нельзя исключать, что период низких цен на энергоносители окажется продолжительным, поэтому накопленные резервы должны лишь позволить обеспечить переход к новой, меньшей бюджетной системе, а не поддерживать уровень потребления, существовавший еще до кризиса, до тех пор, пока резервы не иссякнут. Монетарная политика Объявленные и уже осуществленные правительством меры по оказанию поддержки банковской системе направлены в первую очередь на "тушение пожара" и не являются индикатором будущей политики. Бюджетных средств просто не хватит для поддержания темпов роста кредитования экономики на уровне 2006—2007 гг. Сложившаяся сегодня ситуация с быстро уменьшающимся позитивным сальдо по счету текущих операций и отсутствием притока по счету капитальных операций создает идеальные условия для смены денежно-кредитной политики и перехода к инфляционному таргетированию. Этот процесс будет сопровождаться возникновением реально положительных процентных ставок, являющихся необходимым условием для роста склонности населения к сбережениям. После 2—3-летнего переходного периода именно это увеличение розничных депозитов станет основой для роста активов банковской системы. Смена денежно-кредитной политики будет сопровождаться большей гибкостью в политике валютного курса. По мнению экспертов, в условиях отсутствия притока капитала дефицит текущего счета не будет финансироваться резервами. Ослабление рубля окажет поддержку экспортерам и даст толчок импортозамещению, что частично компенсирует эффект от фактического ужесточения денежно-кредитной политики. Сельское хозяйство На развитие сельского хозяйства и рыбохозяйственного комплекса из федерального бюджета было выделено более 212 млрд. рублей, что почти на 45 процентов превышает уровень 2008 года. Еще порядка 95 млрд. рублей на эти цели выделено из бюджетов субъектов Российской Федерации. Правительство Российской Федерации примет меры по реализации в 2009 году Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008 - 2012 годы, в том числе по обеспечению доступности финансовых ресурсов для предприятий отрасли, защите внутренних рынков, стимулированию экспорта сельскохозяйственной продукции. Приняты решения о субсидировании процентных ставок в размере 100 процентов ставки рефинансирования Банка России по кредитам для отдельных подотраслей сельского хозяйства (мясное и молочное животноводство), для чего выделено 7 млрд. рублей. Еще 10 млрд. рублей выделено на возмещение 80 процентов от ставки рефинансирования Банка России по кредитам, полученным в российских кредитных организациях остальными предприятиями агропромышленного комплекса. Предусматривается субсидировать кредиты (займы), полученные на рефинансирование инвестиционных кредитов (займов), а также пролонгированные до трех лет. Дополнительно капитализированы открытое акционерное общество "Россельхозбанк" (на 45 млрд. рублей) и открытое акционерное общество "Росагролизинг" (на 25 млрд. рублей). Будут субсидироваться процентные ставки по отдельным видам инвестиционных и краткосрочных кредитов, привлекаемых организациями рыбохозяйственного комплекса на строительство и модернизацию рыбопромысловых судов и объектов рыбоперерабатывающей инфраструктуры, а также на материально-техническое снабжение и снаряжение рыбопромысловых судов (1,07 млрд. рублей). Автомобилестроение Общая сумма дополнительной антикризисной поддержки автомобилестроения за счет федерального бюджета составил в 2009 году 39 млрд. рублей. В целях стимулирования спроса на продукцию автомобилестроения будет субсидироваться две трети ставки рефинансирования по 3-хлетним потребительским кредитам на приобретение легковых автомобилей, произведенных на территории России (2 млрд. рублей). Также выделена субсидия открытому акционерному обществу "Российские железные дороги" на расходы по транспортировке отечественных автомобилей в регионы Дальнего Востока (2 млрд. рублей). Частный спрос также стимулируется через поддержку государством развития лизинга автомобильной техники. Предусмотрено выделение 1 млрд. рублей на субсидирование процентных ставок (до двух третей ставки рефинансирования) на лизинг автомобильной техники. Будут обеспечены закупки автомобильной техники для федеральных органов исполнительной власти, их территориальных органов и подведомственных учреждений в централизованном порядке (12,5 млрд. рублей). Значительный объем спроса со стороны государства также будет создан за счет реализации программы обновления парка автомобильной техники, используемой субъектами федерации и муниципальными образованиями для перевозки пассажиров, медицинских целей, милиции, коммунальной, дорожной и специальной техники (20 млрд. рублей). Правительство Российской Федерации будет субсидировать часть процентных ставок российским организациям автомобилестроения и транспортного машиностроения по кредитам, полученным в российских кредитных организациях на технологическое перевооружение (2,5 млрд. рублей). Будут откорректированы действующие графики погашения реструктурированной задолженности по налогам и сборам перед федеральным бюджетом, а также страховым вносам перед внебюджетными фондами. В частности, сроки уплаты сумм основного долга в 2009 - 2015 годах будут перенесены на 2011 - 2017 годы. Оборонно-промышленный комплекс (ОПК) Из федерального бюджета на поддержку ОПК выделено 969 млрд. рублей, что на 38 процентов больше, чем в 2008 году. Для предоставления организациям ОПК, являющимся головными исполнителями государственного оборонного заказа и включенным в сводный реестр организаций ОПК, направлено до 15 млрд. рублей субсидий на возмещение части затрат на уплату процентов по кредитам, полученным в российских кредитных организациях на осуществление основной деятельности. Также будут предоставляться субсидии на возмещение затрат или недополученных доходов в связи с производством товаров, выполнением работ, оказанием услуг для государственных нужд по заданиям государственного оборонного заказа и в обеспечение международных обязательств Российской Федерации. Дополнительно в 2009 году выделено 1 млрд. рублей для предоставления субсидий организациям ОПК на возмещение части затрат на уплату процентов по кредитам на осуществление инновационных и инвестиционных проектов по выпуску высокотехнологичной продукции. Сформирована законодательная основа для расширения практики предоставления инвестиционного налогового кредита предприятиям ОПК при выполнении ими государственного оборонного заказа. Предусмотрено предоставление государственных гарантий российским банкам в обеспечение возврата до 70 процентов основного долга по кредитам, взятым организациями ОПК (до 100 млрд. рублей). Это позволит высвободить залоговую массу для привлечения данными организациями на финансовом рынке дополнительных кредитных средств, в том числе, для развития производства. Увеличены на 3 млрд. рублей объемы субсидий для направления стратегическим организациям ОПК с целью предупреждения банкротства. Значительный объем бюджетных средств направлен на капитализацию ведущих системообразующих компаний ОПК. Государством выкуплена дополнительная эмиссия акций открытого акционерного общества "РСК "МиГ" на сумму 15,0 млрд. рублей. Принято решение об увеличении уставного капитала путем дополнительной эмиссии акций открытого акционерного общества "КАПО им. С.П. Горбунова" на сумму 4,128 млрд. рублей, федерального государственного унитарного предприятия "ГКНПЦ им. М.В. Хруничева" - на сумму 8 млрд. рублей. Принято решение по открытому акционерному обществу "Московское машиностроительное предприятие им. В.В. Чернышева" (на сумму 2,9 млрд. рублей). Транспортный комплекс В целях создания заделов для будущего развития продолжено формирование инфраструктурного задела в экономике. В 2009 году, по сравнению с 2008 годом, бюджетные ассигнования на транспортный комплекс и развитие транспортной инфраструктуры увеличались более чем на 100 млрд. рублей и составили 560 млрд. рублей. В том числе на автомобильные дороги направлено 319 млрд. рублей, тогда как в 2008 году на эти цели было выделено 295 млрд. рублей. Правительство Российской Федерации предпринимает меры по стимулированию спроса на услуги, обеспечению доступности финансирования, стимулированию технического перевооружения и приобретения современных транспортных средств. Принято решение о формировании государственной лизинговой компании в транспортном комплексе на базе открытого акционерного общества "Государственная транспортная лизинговая компания". В целях поддержания темпов строительства объектов транспортной инфраструктуры увеличен размер софинансирования таких проектов из федерального бюджета с 80 до 95 процентов от бюджетных ассигнований. Предпринимаются меры по обеспечению недискриминационного доступа топливных и авиационных компаний к объектам инфраструктуры топливо-заправочных комплексов в аэропортах в целях снижения издержек авиаперевозчиков. Для поддержки закупки авиаперевозчиками современной авиатехники авиакомпаниям предоставлена отсрочка уплаты таможенных платежей на срок до 6 месяцев в отношении ввозимых иностранных воздушных судов и комплектующих к ним (в том числе двигателей) с освобождением от необходимости внесения обеспечения по их уплате. Правительство Российской Федерации поддержит сектор железнодорожных перевозок. Проведено размещение облигаций открытого акционерного общества "Российские железные дороги". Уже зарегистрировано 7 выпусков инфраструктурных облигаций на сумму в 100 млрд. рублей. Размещение облигаций осуществляется ежемесячно (февраль - октябрь 2009 г.) по 30 млрд. рублей в месяц. Открытому акционерному обществу "Российские железные дороги" компенсированы выпадающие доходы в связи со снижением темпов роста тарифов на железнодорожные перевозки на 2009 год (в форме увеличения уставного капитала). На эти цели выделено 50 млрд. рублей. Лесопромышленный комплекс Обеспечена кредитная поддержка завершения строительства объектов, включенных в перечень приоритетных инвестиционных проектов в области освоения лесов, введена отсрочка платежей на 1 - 2 года по кредитам, полученным на реализацию приоритетных инвестиционных проектов, находящихся на завершающейся стадии (или возможность их перекредитования). Выделено 325 млн. рублей на субсидирование процентных ставок по кредитам на создание межсезонных запасов древесины, сырья и топлива. Металлургический комплекс Принят ряд решений в области таможенно-тарифного регулирования, поддерживающий экспорт продукции цветной металлургии и обеспечивающий защиту отечественных производителей черных металлов на внутреннем рынке. В 2009 году дополнительно усилен таможенный контроль за импортом продукции черной металлургии в части: проведения процедур таможенной очистки импортируемого проката для недопущения импорта по заниженной таможенной стоимости, фальсификаций при декларировании товаров в случаях оформления по пониженным ставкам импортных таможенных пошлин; обеспечения таможенных переходов, производящих таможенную очистку импортируемых труб и металлопроката, аппаратурой для проведения радиологического и фитосанитарного контроля. Система антикризисных действий в этой отрасли связана с поддержкой экспорта и стимулированием внутреннего спроса со стороны строительной отрасли, машиностроения и топливно-энергетического комплекса. Жилищное строительство Жилищное строительство является одним из ключевых приоритетов экономической и социальной политики Правительства. Развитие жилищного сектора выступает мощным источником внутреннего спроса, охватывающего различные сектора отечественной экономики. Одновременно строительство жилья является важным стабилизатором, способствуя укреплению позиций среднего класса - собственника. Правительство предпринимает меры по снижению воздействия кризиса на отрасль. Оказана поддержка ипотечным заемщикам, имеющим право на получение материнского капитала. Потенциально таким правом могут воспользоваться порядка 88 тыс. семей, и на эти цели направлено 26,3 млрд. рублей из средств федерального бюджета. Важным фактором поддержки 'частного' спроса на квартиры станет принятое решение о включении в состав расходов сумм, уплаченных организациям в возмещение затрат работников по уплате процентов по займам (кредитам) на приобретение и (или) строительство жилого помещения. Указанные расходы для целей налогообложения прибыли признаются в размере, не превышающем 3% от суммы расходов на оплату труда. Важной мерой и социальной поддержки, и поддержки жилищного строительства стала реализация принятого решения об обеспечении в 2009 году жильем всех ветеранов Великой Отечественной войны. Будут реализовываться институциональные преобразования в строительной отрасли: будут приняты комплекс антикризисных мер в строительной отрасли и комплекс мер по реформированию ЖКХ на 2009 - 2011 годы. Правительство также будет разрабатывать и реализовывать дополнительные меры по поддержке жилищного строительства в том числе в рамках следующих направлений: · содействие реструктуризации ипотечной задолженности; · выполнение обязательств государства перед военнослужащими и ветеранами Великой Отечественной войны; · организационная и финансовая поддержка частного спроса на новое жилье по социально приемлемым ценам; · выполнение обязательств государства по реализации программы «Молодая семья»; · участие в программах развития муниципальной инфраструктуры; · поддержка (финансовая и административная) малоэтажного жилищного строительства (в том числе деревянного). Будут сформированы институты и механизмы, позволяющие с 2010 года эффективно вовлекать государственные средства и средства населения в строительство нового жилья эконом-класса по доступным ценам. В том числе, речь идет о формировании нормативно-правовой базы для деятельности жилищно-строительных кооперативов и стройсберкасс. При этом государство будет уделять особое вниманию использованию в строительстве такого жилья современных энергоэффективных и недорогих технологий. Вовлечение в оборот несформированных земельных участков для строительства становится важной антикризисной мерой. Обеспечено упрощение порядка и снижение стоимости предоставления земельных участков для строительства социального жилья и жилья эконом-класса. Шаги по выполнению антикризисных мер Во-первых, была образована Правительственная комиссия по повышению устойчивости российской экономики во главе с И.И.Шуваловым. Во-вторых, проводится мониторинг состояния рынка труда и ситуации на предприятиях реального сектора экономики (в рамках рабочей группы во главе с А.Д.Жуковым). В-третьих, утвержден план действий, направленных на оздоровление ситуации в финансовом секторе и отдельных отраслях экономики. И, наконец, в-четвертых, предусматривается принятие ряда законодательных актов, направленных на развитие финансовой и банковской инфраструктуры: · совершенствование процедур реорганизации коммерческих организаций, включая кредитные, путем исключения безусловного права кредиторов на досрочное погашение долга в случае реорганизации; · совершенствование механизмов регулирования несостоятельности финансовых организаций; · совершенствование залоговых правоотношений; · расширение возможностей инвестирования средств пенсионных накоплений застрахованных лиц, не воспользовавшихся правом выбора инвестиционного портфеля; · обеспечение возможности допуска профучастников рынка ценных бумаг к операциям рефинансирования со стороны ЦБ; · снятие ограничений, связанных с размером уставного капитала и стоимостью чистых активов хозяйственных обществ, в целях повышения возможностей по привлечению финансирования; · разработка механизмов снижения рисков злоупотреблений со стороны собственников и руководителей организаций в преддверии банкротства и в ходе банкротства; · введение депозитарного учета закладных, снижающего издержки при обращении закладных, в целях упрощения секьюритизации и рефинансирования ипотечных кредитов; · введение общего собрания владельцев облигаций как механизма консолидации мнений владельцев облигаций; · уточнение условий выпуска биржевых облигаций.[7] Мировой экономический кризис не завершится в 2009 году. Согласно оценке Института глобализации и социальных движений (ИГСО), изложенной в докладе «Кризис глобальной экономики и Россия» он может продлиться до 2013 года. Ставка на его завершение к концу 2009 года безосновательна. Она влечет за собой лишь бесперспективное расходование валютных резервов страны, уже сократившихся c 1 января 2009 года почти на $120 млрд. России для смягчения воздействия кризиса и дальнейшего выхода из него требуется не только поддержка производства, но и стимулирование потребительского спроса. Это означает отказ от всей прежней политики удешевления рабочей силы и переход к техническому перевооружению индустрии. Выжидательная антикризисная политика лишь истощит ресурсы страны, усилив поражение кризисом национального хозяйства. У текущего кризиса есть положительные стороны для развивающихся стран. Пройдя его, они обретут гораздо больший вес в международных экономических организациях. Китай, Индия, Бразилия, Россия и др. получат больше возможностей добиваться изменений мировой экономической политики в своих интересах. Для этого есть две взаимосвязанные причины. Во-первых, финансовый кризис ослабил США и Европу. У них не хватит возможностей или желания тратить ресурсы на поддержание миропорядка, сложившегося после Второй мировой войны. Заполнять этот пробел придется развивающимся странам. Во-вторых, вес и влияние развивающихся экономик еще больше укрепятся. Многие ведущие финансовые организации и предприятия Запада, которые не будут национализированы, окажутся во власти капитала из Китая или стран Персидского залива. А текущий раунд глобальных переговоров демонстрирует, что ради сотрудничества с развивающимися странами развитые государства готовы позволять им участвовать в определении правил международной торговли.[9] 4. Пути выхода из кризиса Выход из кризиса - видение правительства Однако время не стоит на месте, и предпринимать определенные шаги для спасения экономики приходится. Основываясь на тех действиях, к которым сегодня прибегает российское Правительство, выход из кризиса оно видит в следующем: - Рекапитализация банковской системы Установление контроля над кредитными организациями, затронутыми кризисом, является первым шагом по их оздоровлению. Главным направлением рекапитализации является списание с баланса банков убыточных операций и пополнение их капиталов за счет средств государства. Начиная с сентября 2008 года, в России уже было совершено несколько операций покупки проблемных банков финансовыми структурами, приближенными к государству. Кроме того, на поддержание банковской системы была пущена значительная часть распакованных золотовалютных резервов страны. - Снижение налоговой нагрузки на предприятия В ноябре 2008 года в спешном порядке был принят закон (№ 224-ФЗ от 26.11.08), вносящий изменения в часть вторую НК РФ и предусматривающий снижение налогового бремени на предприятия, что поможет хоть как-то сократить их расходы. Большое значение уменьшение налоговой нагрузки будет иметь для нефтяного сектора, налоговые отчисления которого в 2009 году сократились на 250 миллиардов рублей, что особенно актуально в условиях снижения цен на энергоносители. Кроме того, подобные меры выхода из кризиса позволят увеличить темпы роста ВВП. - Приобретение проблемных активов у компаний, чья деятельность имеет большое значение для экономики страны, и поддержка отдельных отраслей народного хозяйства. В декабре 2008 года был опубликован список 295 компаний, которым государство готово оказать поддержку в случае тяжелого финансового положения. От каждой отрасли выделено примерно по 10 компаний. Вмешательство государственного капитала должно помочь выйти из кризиса ключевым отраслям и предприятиям страны. К сожалению, большинству компаний, пострадавших от кризиса, восстанавливаться придется собственными силами, т.к. рассчитывать на господдержку смогут только ключевые для страны компании. Стоит отметить, что к указанным мерам для того, чтобы выйти из кризиса, прибегает сегодня не только Россия, но и США, и страны Запада. Кроме того, решить проблемы в одиночку не под силу никому, поэтому поиск путей выхода из кризиса должен быть задачей международного масштаба. Выход из кризиса - корпоративный взгляд Что касается непосредственно сферы производства товаров и оказания услуг, то для того, чтобы выжить в кризис, предприятия должны придерживаться следующих принципов работы: - сокращение рискованных инвестиционных программ и избавление от активов с высокой долей риска (в т.ч. и ценных бумаг); - реализация только тех проектов, которые обеспечивают гарантированное получение прибыли; - снижение издержек производства всеми доступными способами; - несмотря на предыдущий пункт, поддержание качества, а соответственно и конкурентоспособности собственной продукции; - и, пожалуй, самое главное: необходимо избегать проявлений паники, которые могут сказаться на потере и поставщиков, и клиентов, и на принятии неверных решений. Как пережить экономический кризис гражданам? Рядовым гражданам пережить экономический кризис поможет следующая модель поведения: - экономия и снижение второстепенных расходов; - хранить сбережения лучше в наиболее надежных банках, в идеале с большой долей государственного участия (Сбербанк, ВТБ и др.); - при выборе валюты для накопления и сбережения средств не стоит отдавать предпочтение только евро или только доллару (судьба которого вообще под большим вопросом), специалисты советуют хранить средства в валюте в пропорциях 30-30-30 (евро, доллары, рубли), а оставшиеся 10% помещать в швейцарские франки. Именно такое соотношение валют позволит остаться в выигрыше (или, по крайней мере, не в проигрыше) при любом стечении обстоятельств; - не вкладывать средства в долевое строительство, поскольку большая часть строительных проектов сегодня замораживается; - гасить имеющуюся задолженность по кредитам усиленными темпами смысла нет, если только не ожидается резкого сокращения доходов или в кредитном договоре имеется оговорка о возможности изменения банком процентной ставки по ссуде. Итак, российские власти обладают значительными резервами и инструментариями для перехода к более активной экономической политике, чем это наблюдалось в предыдущие годы; более того, демонстрируется политическая воля к использованию возможностей государства для поддержки экономики. Вместе с тем, государство не сможет полностью восполнить экономические потери от кризиса, поэтому имеющиеся резервы должны расходоваться с большой осторожностью. Опасность нынешней ситуации в значительной степени заключается в том, что власти проявляют готовность помочь большой части бизнеса и поддержать уровень доходов населения; очевидно, что помощь не сможет быть предоставлена всем, кто о ней просит. Тем более настораживают меры, направленные на поддержку фондового рынка: при столь мощном доминировании на рынке продавцов выход на рынок государственных денег оказывается недостаточным для его поддержки, и это при том, что в российских условиях состояние фондового рынка в очень незначительной степени влияет на уровень благосостояния населения, ведь в рынок инвестированы сбережения лишь небольшого процента граждан, и чаще всего это люди с доходами выше среднего. Еще одной опасностью активного госвмешательства в экономику в сегодняшних условиях может стать предоставление госкомпаниям — конкурентам частного сектора преимущества доступа к редким ресурсам (финансированию и платежеспособному спросу) и долговременный переход в руки государства значительных сегментов экономики. Заключение Текущий глобальный экономический кризис стал результатом провала сложившейся финансовой системы в результате низкого качества регулирования, из-за чего огромные риски оказались вне должного учёта. Мировые финансовые институты регулирования не отреагировали на происходящие в последние годы события адекватными действиями, что подтвердило несоответствие их деятельности потребностям современного многополярного мира. Из-за отсутствия инструментов по предотвращению и минимизации последствий кризиса мир столкнулся с серьёзными экономическими потрясениями и - как результат - с ростом глобальной социальной нестабильности. Для значительной части человечества ещё сложнее становится обеспечить комфортное жилье, образование, качественное медицинское обслуживание и даже продовольствие. Из-за кризиса мировой подъём последних лет практически не сказался на улучшении ситуации для наименее обеспеченных слоев населения. Поэтому в условиях глобализации для нормального функционирования мировой экономики необходима стабильная, предсказуемая и функционирующая по заранее известным правилам международная валютно-финансовая система, в основе которой лежит поддержание макроэкономической и финансовой дисциплины ведущими мировыми экономиками. Нынешний кризис показал, что поддержание такой дисциплины остаётся нерешённой задачей, как для суверенных государств, так и для ведущих компаний, оперирующих на глобальных рынках. Текущий глобальный экономический кризис свидетельствует о необходимости отказа от стандартных подходов и требует принятия коллективных, согласованных на международном уровне решений, направленных, по своей сути, на создание системы управления процессом глобализации. Всем странам нужно действовать максимально решительно, чтобы восстановить устойчивое экономическое развитие, а также доверие и стабильность на финансовых рынках. Новая международная структура финансовых отношений, по мнению российского президента, должна строиться на принципах: совместимости деятельности и гармоничности стандартов национальных и международных институтов регулирования; демократичности и равномерной ответственности за принятие решений; достижения эффективности на основе легитимности механизмов международной координации; прозрачности деятельности всех участников; справедливого распределения рисков. Большинство разработанных мер направлены на решение многих проблем, связанных с нестабильностью современной финансовой и экономической системы. Их комплексная реализация обеспечит условия для создания универсальной системы финансово-экономического регулирования, исключающей возможность возникновения глобального кризиса. Список используемой литературы 1. «Коммерсантъ» 136(3953) от 5.08.2008 г. 2. «Коммерсантъ» №137(3954) от 6.08.2008 г., с.2 3. Дмитриев М. Шоковый консенсус// Эксперт №40 13-19 октября 2008. с. 70 – с. 72. 4. Ивантер А. Подзабытый шок // Эксперт №32 18 – 24 августа 2008. с. 53 – с. 58. 5. Носова С.С. Экономическая теория: учебник / С.С. Носова. – М.: КНОРУС, 2007. – 800с. 6. http://www.premier.gov.ru/anticrisis 7. Орехов В. И., Балдин К.В., Гапоненко Н.П. Антикризисное управление: Учеб. пособие. – М.: ИНФРА-М, 2008. – 544с. – (Высшее образование) 8. Тарасевич Л.С., Гребенников П.И., Леусский А.И. Макроэкономика: Учебник. – 6-е изд., испр. и доп. – М.: Высшее образование, 2006 9. Родрик Дэни. Выиграть в кризис. // Ведомости от 26 декабря 2008 10. Райзберг Б.А., Лозовский Л.М., Стародубцева Е.Б. Современный экономический словарь. – М.: ИНФРА-М, 1997. – 496 с. 11. Экономика. Учебник./ Под ред. А.И. Архипова, А.Н. Нестеренко, А.К. Большакова. – М.: «ПРОСПЕКТ», 1999. – 800с. 12. http://worldcrysis.ru 13. http://www.gks.ru 14. http://www.cbr.ru/ Приложение

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|

| 17.06.2012 |

| Большое обновление Большой Научной Библиотеки |

| 12.06.2012 |

| Конкурс в самом разгаре не пропустите Новости |

| 08.06.2012 |

| Мы проводим опрос, а также небольшой конкурс |

| 05.06.2012 |

| Сена дизайна и структуры сайта научной библиотеки |

| 04.06.2012 |

| Переезд на новый хостинг |

| 30.05.2012 |

| Работа над улучшением структуры сайта научной библиотеки |

| 27.05.2012 |

| Работа над новым дизайном сайта библиотеки |